24家券商发布48份研报看好食品饮料行业后市机会 贵州茅台涨逾2%

随着钢铁、采掘等顺周期板块遭遇“逆流”,前期陷入深调的食品饮料股开始成为短线活跃资金转向防御的首选领域,在业内人士看来,目前食品饮料板块的确拥有较佳的投资契机。

5月份以来的8个交易日中,包括兴业证券、招商证券、华安证券、国金证券等在内的24家券商发布48份研报看好食品饮料行业后市机会,其中白酒领域更是重点提及内容,“情绪回暖”“淡季挺价”“复苏持续”“升级加速”等都成为机构看多白酒股的关键词。

优美利投资总经理贺金龙在接受《证券日报》记者采访时表示,近几年消费转型升级和通胀行情下,食品饮料板块行业业绩确定性强,现金流动性高,有较高议价能力和竞争格局,是经过长期验证的优秀赛道,具有长期配置价值。

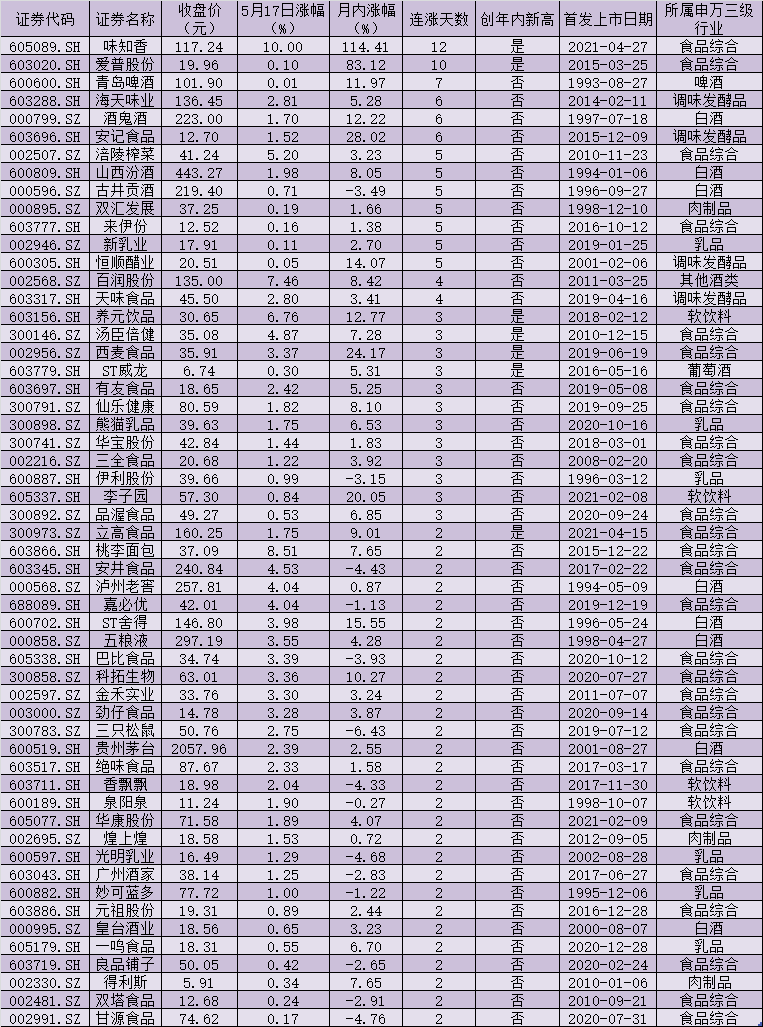

截至5月17日,食品饮料行业指数以“五连阳”的状态重返聚光灯下,板块内55只成份股实现连涨,除年内上市新股外,爱普股份、青岛啤酒、海天味业、酒鬼酒、安记食品等5只个股连涨天数均在6天及以上。

进一步梳理发现,16只食品饮料股月内累计涨幅超10%(上证指数期间累计涨幅为2.05%),爱普股份月内累计涨幅居首,达到83.12%,此外,安记食品、*ST中葡、西麦食品、兰州黄河等4只个股月内累计涨幅则均在20%以上,分别为,28.02%、27.17%、24.17%、23.09%。养元饮品、汤臣倍健、西麦食品、ST威龙、爱普股份、ST通葡、黑芝麻等7只个股股价均于5月17日盘中创出年内新高。

对此,私募排排网基金经理胡泊在接受《证券日报》记者采访时表示,春节过后,在市场流动性边际收紧的担忧情绪下,以白酒为代表的食品饮料因为过高的估值遭遇了比较大的回撤,而且这轮回撤中,因为市场悲观情绪蔓延,从而导致了整体食品饮料板块超跌。而近期以白酒为代表的食品饮料反弹,一方面是对前期超跌行情的修复,另一方面也是部分有实际业绩支撑的个股,通过确定性的业绩成长消化了高估值。

“在通胀预期下,食品饮料和白酒行业又迎来了一波提价操作。”奶酪基金董事长庄宏东在接受《证券日报》记者采访时表示,食品饮料和白酒等消费行业,与制造业不一样,受原材料涨价影响小,却有较强的提价空间。我们长期看好白酒行业,特别是高端白酒毛利高、竞争格局良好,现金流稳定,品牌力强的酒企,长期供不应求,具备强大的市场定价权,是一门难得的好生意。近期的调整我们认为释放了部分风险,但从绝对估值来看,估值还是偏高,后期是否会受系统性风险影响继续杀估值不好判断。不过从长期持有的角度,白酒还是有投资价值的,毕竟白酒优质龙头的基本面情况还是很稳健的。

提及白酒股,“分化”依然是贯穿行情的重要标注,与2020年白酒行业“股价涨业绩分化”不同的是,2021年白酒行业呈现“业绩涨股价分化”。

具体来看,在18只白酒股股价全部实现上涨的2020年,有近四成白酒企业报告期内净利润出现同比下滑,而进入2021年,在一季度业绩普遍飘红的背景下,半数白酒股期间股价出现下跌。仅从今日市场表现来看,泸州老窖、五粮液、贵州茅台等3只个股均涨逾2%,分别为4.04%、3.55%、2.39%,而金徽酒、金种子酒、顺鑫农业跌幅均在2%以上。

私募排排网基金经理胡泊在接受《证券日报》记者采访时表示,我们认为现在直接回到春节前高点的难度较大,当前更多还是应该以反弹的态度对待,白酒目前为止反弹幅度也比较高了,可能很难给予过高的期待,未来市场还是应该以震荡上行的态势来看待。

对于接下来白酒以及食品饮料行业的操作策略,华创证券表示,与业绩为友,择成长相伴,建议维持超配。全年视角把握需求复苏和成本传导的下半场主线,业绩持续兑现支撑估值,同时高成长子行业将有望获得超额收益。5月份-6月份处于需求淡季,也处于业绩真空期,但不乏经营及事件性催化,白酒批价上行、直接提价,以及大众品板块直接提价落地,都有望成为食品饮料行业的催化剂。建议关注:1.白酒板块:维持超配,拿定一线。茅台本周股价触底反弹,是市场对一季报争议等负面因素的进一步消化,实际上当股价回落至1800元左右,对应今年40倍左右市盈率,已具有较为充分支撑,也进一步验证板块当下的估值锚底部。5月份-6月份行业主线预计转为控量提价,加上白酒中报有望迎来高增,是板块估值的坚实支撑,超配仍有必要。标的选择上,考虑一线标的在中报前价格提升期或占据主导地位,预计下半年估值切换确定性更高,且长逻辑更清晰,建议配置以一线贵州茅台、五粮液、泸州老窖、山西汾酒为主,当下重点关注批价以及中报有望加速的五粮液,次高端推荐经营向好,盈利有望超预期的标的,推荐今世缘、古井贡酒、洋河股份,关注经营开启反转的高弹性标的水井坊和ST舍得。2.食品板块:从行业景气度和成本传导视角,首选啤酒,其次乳业。当下成本压力和中报基数压力是大众品普遍面临的难点,建议一是从行业中长线景气趋势布局,二是把握成本传导至下游涨价的机会。

表:股价实现连涨的食品饮料股一览

制表:吴珊

相关阅读

- 24家券商发布48份研报看好食品饮料行业... 2021-05-18

- 时隔两月上证指数重新站上3500点关口 ... 2021-05-18

- 海南自由贸易港投资新政三年行动方案印... 2021-05-18

- 北京等12个城市完成首批土拍 卖地收入5... 2021-05-18

- 4月份社会消费品零售总额33153亿元 ... 2021-05-18

- 年内房地产调控186次 4月份一线城市二... 2021-05-18

- 4月份全国规模以上工业增加值同比增长9.... 2021-05-18

- 全国固定资产投资继续稳定恢复 前4个月... 2021-05-18

- 央行等额平价续作1000亿元MLF 货币政策... 2021-05-18

- 深交所完成2020年个人投资者状况调查 ... 2021-05-18