金属期货及农产品期货日评

来源:汇通财经 ┆ 时间:2022-03-30 16:03:12

锌:俄乌局势缓解,锌价短期仍然震荡偏强;

周三,沪锌主力合约较前一交易日上涨0.98%。俄乌局势有所缓解,乌克兰愿意保持中立地位和放弃生产和发展大规模杀伤性武器,但欧美仍然要继续制裁俄罗斯,能源问题或将继续发酵。基本面上,消费端,终端消费表现受高价抑制,下游订单消费拐点迟迟不现,加上能源价格及期货价格的上浮对利润空间的威胁,市场情绪愈发消极,市场交投两淡。现货市场,疫情影响下的交通仍未出现明显改善。短期来看,外盘能源问题或继续发酵,锌价震荡偏强。

贵金属:俄乌局势缓和?金银回调;

周三,黄金白银期货低开高走。截至14:30,沪金主力合约AU2206暂报395.08元/克,下跌0.51%;沪银主力合约AG2206暂报5069元/千克,下跌1.30%。

俄乌谈判出现重大进展,局势缓和避险情绪回落,贵金属继续回调。鲍威尔近期发言强调物价稳定目标并给出鹰派加息预期,缩表预期的兑现及加强时点临近,等待4月上旬美联储会议纪要公布更多细节。另外10年期通胀预期受影响自历史高位回落但仍处较高水平。贵金属短期内在避险情绪回落,加息缩表预期发酵,通胀预期上行受限的三重压制下或面临调整,白银或将弱于黄金。但较长期来看,美国CPI同比3月大概率进一步走高,及未来经济增长预期放缓,贵金属在调整后仍有望曲折向上。

豆类:国家调控力度加大 连粕震荡下挫;

周三连粕震荡下挫,市场从夜盘的低位略有反弹,尾盘国储新增抛储消息,短多平仓期价回吐涨幅。国际方面,CBOT大豆电子盘从隔夜的跌势中暂时止跌,小幅反弹。目前美豆市场聚焦在周五公布的种植意向报告,近期不断有机构预估新年度美豆种植面积,预估范围在8760-9000万英亩,同比增加成为共识,但是增幅则差距较大。此外近期俄乌冲突的不确定性,让玉米、小麦市场出现调整,这也拖累美豆走势。当前美豆进入调整季。受此影响,国内豆粕现货继续下调报价,由于进口到港预期增加,以及国家调控力度的加大,让市场承压。午后中储粮公布2022年4月2日组织国产大豆竞价销售专场,竞价销售国产大豆24157吨。可见在4月1日抛储消息后,国家继续释放库存以缓解当前供给偏紧的格局。豆粕现货及基差的回落也给连粕市场带来压力,叠加近期美豆震荡调整,连粕调整仍在进行中,低位多单谨慎持有,高位减持。

油脂:国际原油小幅回升 内盘油脂低位收涨;

周三国内油脂期货震荡回升,市场从夜盘的低位缓慢回升,空头减持明显,盘面呈现减仓上行的局面。现货方面,豆油、菜油、棕榈油继续下调报价,幅度在60-90元/吨不等。现货跌幅明显超过期货,油脂基差纷纷回落。

周三BMD毛棕榈油期货低位震荡。国际原油及CBOT豆油电子盘日间收涨,市场对于俄乌谈判结果过于乐观,目前俄乌冲突仍有一定的不确定性。受此影响,油脂期货从低位略有回升。相对而言,国内油脂现货小幅回落,现货市场处于供需双弱的局面,低库存仍对价格有所支撑。不过由于国内疫情仍未得到有效的缓解,那么油脂需求复苏仍需时间。油脂市场区间震荡的行情越发明显。国际原油,马棕油以及国内疫情均处于较多的不确定中,市场波动或剧烈,短线操作为宜。

玉米: 俄乌和谈释放积极信号 玉米期货下跌;

周三玉米期货下跌,主力c2205合约暂报2841元,较上日结算价跌0.66%,因俄乌和谈释放出积极信号。短期来看,国内中间环节及深加工企业库存中性偏高,而进口谷物到港集中,加上陈化稻定向销售,供应总体有保障。从较长期来看,国内年度产需缺口仍较大,需要玉米保持在较高水平去刺激替代性谷物的进口及未来播种,加上国际进口替代性成本处于高位,这将对国内玉米市场形成强有力的支撑。操作上,近期关注俄乌局势变化,期货高位震荡对待。

生猪:现货稳定 期货震荡;

周三生猪期货震荡为主,主力c2205合约暂报12905,较上日结算价持平。现货方面,河南12.3元/公斤-12.8元/公斤,较昨日持平;山东12.3元/公斤-12.9元/公斤,较昨日持平;根据农业农村部的能繁母猪存栏数据来看,2021年7月国内能繁母猪存栏见到高点意味着肉猪供应出栏高点大致在5月前后,意味着未来1-2月内供应仍较大;需求方面,新完疫情在国内多地抬头,多地管控措施加强,餐饮消费再度受到打击,对猪肉消费压制明显。近期玉米、豆粕价格上涨,饲料成本抬对,养殖亏损扩大,目前盘面3、5、7月合约均处于成本线之下,盘面隐含的本轮熊市周期二次探底的亏损时长超过了半年,考虑到去年行业已经经历了近5个月的深度亏损,对照前几轮熊市周期的亏损幅度及时间,盘面可能对本次探底的时长及幅度有了较充分交易。操作上,近月震荡偏弱思路。7、9月合约关注逢低买入机会。

苹果:主力完成换月 关注产区天气;

周三,苹果期货小幅上涨。主力合约AP2210高位震荡,较上一交易日涨0.8%左右,增仓2.8万手,持仓9.8万手。现货方面,清明节备货,产区交易热度较高,炒货行为再起。西北地区果农货数量逐渐减少,客商对于高价货源的接受度增强,高端货价格有偏硬的趋势,苹果偏强运行。操作建议偏多思路对待。

白糖:郑糖震荡回升 短线交易为主;

周三,郑糖早盘开始逐步收回夜盘跌幅,成交减少,持仓继续向远月转移。国际市场来看,巴西中南部3月上半月压榨数据大幅落后于去年同期,但是巴西国家石油公司总裁被免职,后期关注汽油价格是否会调整,对市场影响偏空。国内郑糖主要跟随外盘波动,现货再度下调20元/吨。总体来看,维持宽幅震荡走势。操作上建议短线交易为主。

棉花:郑棉小幅反弹 等待种植报告;

周三,郑棉整体走势波动降低,成交维持低位,持仓转至远月。现货指数价格小幅走软,3128B指数较前一日下调8元/吨。国际市场来看,基本面支撑犹在。出口数据良好,供应方面主产区天气恶劣。市场等待月底种植意向报告。国内来看,22000元/吨一线之上套保压力较大,但下方空间有限,现货价格存在支撑。操作上建议短线交易为主。

花生:收购较为积极 花生维持震荡;

周三,花生期货小幅上涨。主力合约PK2210维持震荡,较上一交易日涨0.3%左右,小幅增仓至6.6万手。现货方面,油厂收购意愿增强,部分大型油厂原料花生的成交价格理想,重心或继续上移。市场信心继续得到提振,价格有所支撑。目前部分地区交通仍受限制,可供货源整体偏少。新季尚未进入生长期,关注产区天气情况及农户种植意愿。操作建议震荡思路对待。

来源:国信期货

周三,沪锌主力合约较前一交易日上涨0.98%。俄乌局势有所缓解,乌克兰愿意保持中立地位和放弃生产和发展大规模杀伤性武器,但欧美仍然要继续制裁俄罗斯,能源问题或将继续发酵。基本面上,消费端,终端消费表现受高价抑制,下游订单消费拐点迟迟不现,加上能源价格及期货价格的上浮对利润空间的威胁,市场情绪愈发消极,市场交投两淡。现货市场,疫情影响下的交通仍未出现明显改善。短期来看,外盘能源问题或继续发酵,锌价震荡偏强。

贵金属:俄乌局势缓和?金银回调;

周三,黄金白银期货低开高走。截至14:30,沪金主力合约AU2206暂报395.08元/克,下跌0.51%;沪银主力合约AG2206暂报5069元/千克,下跌1.30%。

俄乌谈判出现重大进展,局势缓和避险情绪回落,贵金属继续回调。鲍威尔近期发言强调物价稳定目标并给出鹰派加息预期,缩表预期的兑现及加强时点临近,等待4月上旬美联储会议纪要公布更多细节。另外10年期通胀预期受影响自历史高位回落但仍处较高水平。贵金属短期内在避险情绪回落,加息缩表预期发酵,通胀预期上行受限的三重压制下或面临调整,白银或将弱于黄金。但较长期来看,美国CPI同比3月大概率进一步走高,及未来经济增长预期放缓,贵金属在调整后仍有望曲折向上。

豆类:国家调控力度加大 连粕震荡下挫;

周三连粕震荡下挫,市场从夜盘的低位略有反弹,尾盘国储新增抛储消息,短多平仓期价回吐涨幅。国际方面,CBOT大豆电子盘从隔夜的跌势中暂时止跌,小幅反弹。目前美豆市场聚焦在周五公布的种植意向报告,近期不断有机构预估新年度美豆种植面积,预估范围在8760-9000万英亩,同比增加成为共识,但是增幅则差距较大。此外近期俄乌冲突的不确定性,让玉米、小麦市场出现调整,这也拖累美豆走势。当前美豆进入调整季。受此影响,国内豆粕现货继续下调报价,由于进口到港预期增加,以及国家调控力度的加大,让市场承压。午后中储粮公布2022年4月2日组织国产大豆竞价销售专场,竞价销售国产大豆24157吨。可见在4月1日抛储消息后,国家继续释放库存以缓解当前供给偏紧的格局。豆粕现货及基差的回落也给连粕市场带来压力,叠加近期美豆震荡调整,连粕调整仍在进行中,低位多单谨慎持有,高位减持。

油脂:国际原油小幅回升 内盘油脂低位收涨;

周三国内油脂期货震荡回升,市场从夜盘的低位缓慢回升,空头减持明显,盘面呈现减仓上行的局面。现货方面,豆油、菜油、棕榈油继续下调报价,幅度在60-90元/吨不等。现货跌幅明显超过期货,油脂基差纷纷回落。

周三BMD毛棕榈油期货低位震荡。国际原油及CBOT豆油电子盘日间收涨,市场对于俄乌谈判结果过于乐观,目前俄乌冲突仍有一定的不确定性。受此影响,油脂期货从低位略有回升。相对而言,国内油脂现货小幅回落,现货市场处于供需双弱的局面,低库存仍对价格有所支撑。不过由于国内疫情仍未得到有效的缓解,那么油脂需求复苏仍需时间。油脂市场区间震荡的行情越发明显。国际原油,马棕油以及国内疫情均处于较多的不确定中,市场波动或剧烈,短线操作为宜。

玉米: 俄乌和谈释放积极信号 玉米期货下跌;

周三玉米期货下跌,主力c2205合约暂报2841元,较上日结算价跌0.66%,因俄乌和谈释放出积极信号。短期来看,国内中间环节及深加工企业库存中性偏高,而进口谷物到港集中,加上陈化稻定向销售,供应总体有保障。从较长期来看,国内年度产需缺口仍较大,需要玉米保持在较高水平去刺激替代性谷物的进口及未来播种,加上国际进口替代性成本处于高位,这将对国内玉米市场形成强有力的支撑。操作上,近期关注俄乌局势变化,期货高位震荡对待。

生猪:现货稳定 期货震荡;

周三生猪期货震荡为主,主力c2205合约暂报12905,较上日结算价持平。现货方面,河南12.3元/公斤-12.8元/公斤,较昨日持平;山东12.3元/公斤-12.9元/公斤,较昨日持平;根据农业农村部的能繁母猪存栏数据来看,2021年7月国内能繁母猪存栏见到高点意味着肉猪供应出栏高点大致在5月前后,意味着未来1-2月内供应仍较大;需求方面,新完疫情在国内多地抬头,多地管控措施加强,餐饮消费再度受到打击,对猪肉消费压制明显。近期玉米、豆粕价格上涨,饲料成本抬对,养殖亏损扩大,目前盘面3、5、7月合约均处于成本线之下,盘面隐含的本轮熊市周期二次探底的亏损时长超过了半年,考虑到去年行业已经经历了近5个月的深度亏损,对照前几轮熊市周期的亏损幅度及时间,盘面可能对本次探底的时长及幅度有了较充分交易。操作上,近月震荡偏弱思路。7、9月合约关注逢低买入机会。

苹果:主力完成换月 关注产区天气;

周三,苹果期货小幅上涨。主力合约AP2210高位震荡,较上一交易日涨0.8%左右,增仓2.8万手,持仓9.8万手。现货方面,清明节备货,产区交易热度较高,炒货行为再起。西北地区果农货数量逐渐减少,客商对于高价货源的接受度增强,高端货价格有偏硬的趋势,苹果偏强运行。操作建议偏多思路对待。

白糖:郑糖震荡回升 短线交易为主;

周三,郑糖早盘开始逐步收回夜盘跌幅,成交减少,持仓继续向远月转移。国际市场来看,巴西中南部3月上半月压榨数据大幅落后于去年同期,但是巴西国家石油公司总裁被免职,后期关注汽油价格是否会调整,对市场影响偏空。国内郑糖主要跟随外盘波动,现货再度下调20元/吨。总体来看,维持宽幅震荡走势。操作上建议短线交易为主。

棉花:郑棉小幅反弹 等待种植报告;

周三,郑棉整体走势波动降低,成交维持低位,持仓转至远月。现货指数价格小幅走软,3128B指数较前一日下调8元/吨。国际市场来看,基本面支撑犹在。出口数据良好,供应方面主产区天气恶劣。市场等待月底种植意向报告。国内来看,22000元/吨一线之上套保压力较大,但下方空间有限,现货价格存在支撑。操作上建议短线交易为主。

花生:收购较为积极 花生维持震荡;

周三,花生期货小幅上涨。主力合约PK2210维持震荡,较上一交易日涨0.3%左右,小幅增仓至6.6万手。现货方面,油厂收购意愿增强,部分大型油厂原料花生的成交价格理想,重心或继续上移。市场信心继续得到提振,价格有所支撑。目前部分地区交通仍受限制,可供货源整体偏少。新季尚未进入生长期,关注产区天气情况及农户种植意愿。操作建议震荡思路对待。

来源:国信期货

标签: 农产品期货

相关阅读

- 商业养老保险怎么买,一年保费要交多少?

- 泰和科技03月30日主力资金大幅流入

- 深振业A03月30日主力资金大幅流入

- 坐飞机需要买航空意外险吗?航空意外险1...

- “后移动时代”消费电子寻找新增长点 ...

- 兴瑞科技2021年营收增长20% 新能源汽车...

- 以代打卡为由裁员? 360:违纪处理并非裁员

- 狮子大开口?沙特或将大幅上调面向亚洲...

- 赣锋锂业9600万全资入股天元锂电材料公司

- 上海银行加大减费让利力度 全力抗疫情...

- 京东方1.81亿投资成立新公司 经营范围...

- 中泰证券2021年利润总额近43亿元 多项...

- 外媒Coinspeaker:孙宇晨或将推动加密货...

- 国信证券积极利企援企 促进疫情防控和...

- 晶科能源光伏组件全球出货量突破100GW

- 保险公司不理赔怎么投诉,保险公司最怕...

- 特斯拉被吐槽充电服务涨价 马斯克:会...

- 3次抄底腾讯后!段永平又对茅台下手了

- 曙光智算全面升级算力服务

- 学而思法定代表人变更,冯星星接替樊保荣

- 合众人寿财富年年a怎么样?教您几个看懂...

- 交银施罗德杨金金调研鑫铂股份

- 卢布结算最后期限临近,俄罗斯声称已做...

- 华宝贝1号多少钱一年?在哪投保?

- 苹果公司将于4月29日发布2022财年第二季...

- 报告:预计今年全球VR头显出货量同比增...

- 建艺集团举办投资者和媒体交流会 对发...

- 【舆情风险】中国电建关联公司成被执行...

- 碧桂园:2021年实现营业收入为5230.6亿...

- 乐养多养老年金险怎么样?教您几个实用...

- 华宝贝1号百万医疗险怎么样?教您几个实...

- 神州数码去年营收破千亿!云业务表现亮...

- 信达地产:2021年实现净利润8.15亿元 ...

- 泰康华宝贝1号优缺点有哪些?搞懂这个问...

- 铝价上涨压缩利润 福蓉科技去年增收不增利

- 人身意外保险怎么买?多少钱?

- [年报]云南旅游业务转型与产业链拓展成...

- 巨丰视角:谈判迎来重大消息 情绪影响...

- 房地产板块再掀涨停潮 政策呵护下有望...

- 国家能源局:坚决完成2022年原油产量重...

- 国盛智科董秘回复:管理层高度重视产品...

- 九阳股份太空科技驱动创新

- 钛白粉持续拉升 金浦钛业涨停

- 奶粉股降速触底 中国飞鹤和澳优公布202...

- 国际品牌暂停在俄业务 本土品牌能否填...

- 增持计划尚未实施完毕 中国建材股份再...

- “产品基本法”刚性约束!郎酒发布酱香...

- 重磅!3岁以下婴幼儿家庭个税减税政策正...

- 仁度生物今日登陆科创板 专注RNA分子诊...

- 国际粮食市场大幅震动 化肥板块强势领涨!

- 阿维塔科技完成首轮融资交割 宁德时代...

- 证监会回应涉小米产业链IPO政策受限:未...

- 打造9城“一小时通勤圈”!武汉城市圈“...

- 苹果新专利可召唤车辆接载用户

- 正帆科技董秘回复:将继续深耕主业,提...

- 全球最大进出口口岸通关“不间断”!上...

- 李子柒两次起诉杭州微念 双方矛盾又有进展

- 江铃福特“独立”后首战:全新SUV领睿杀...

- 尾盘封死涨停!天邦股份创近10个月新高

- 重磅!公募REITs迎来扩容扩募利好

- 疫起同行 战疫有我 民生银行上海分行...

- 康师傅5年来净利润首降 方便面业务毛利...

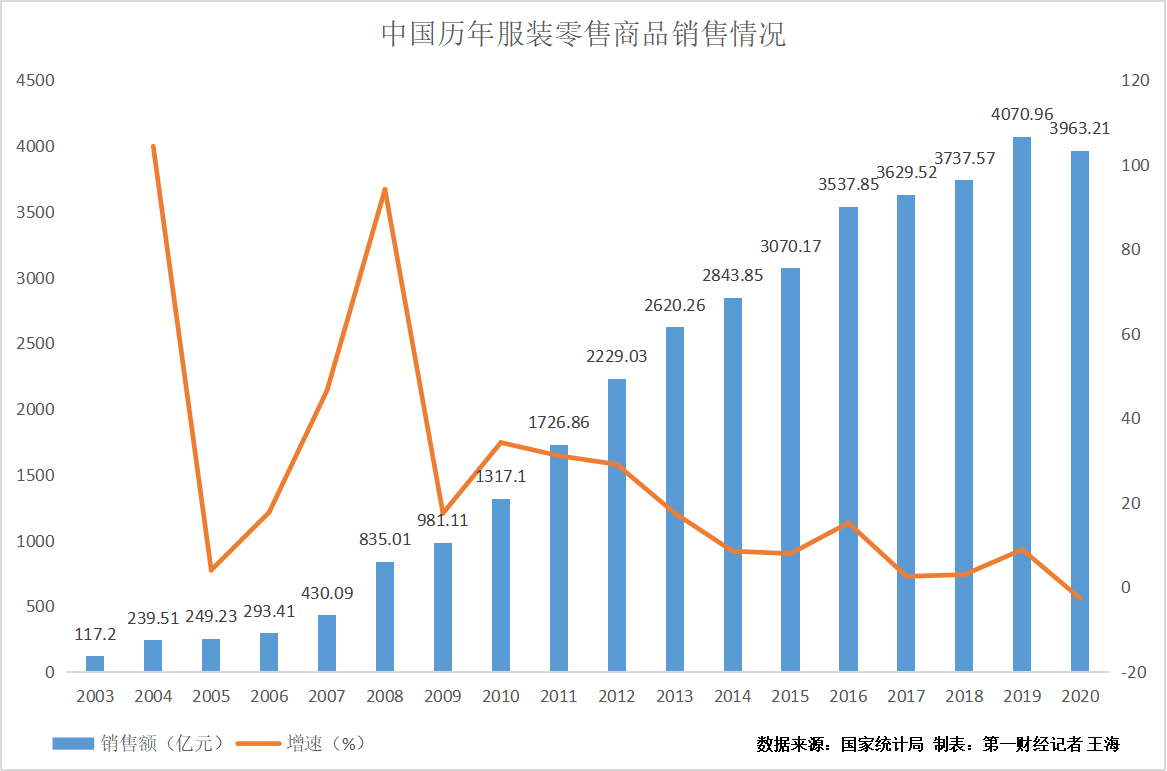

- 直播电商冲击传统电商 服装类目平台进...

- 上海民生商品需求激增 各大企业行动保供!

- 全家便利店因售卖过期饮品被罚1万元

- 重磅!公募REITs扩募准备项目接近100个

- 注重创造养老投资好体验 建信基金再推...

- 审视市值概念 了解市值!

- 中国太保回应“偿二代”下的资本压力 ...

- 地利集团从三省四地紧急调运120吨生鲜物...

- 本田和丰田入局 新能源车市场的“两田”

- 共建科技创新共同体 长三角一体化发展...

- 厦门象屿再推10787万股股权激励计划 考...

- 优贝童车携手分众传媒,引领弹射滑步车...

- 汇川技术获112家机构调研:经过这几年的...

- Soul回应App崩了:服务器请求过多,已恢...

- 中御景投资江苏有限公司:小学生防骗安...

- 喜马拉雅更新招股书:年内亏损51.06亿元...

- 豫光金铅:科技创新树行业绿色发展新标杆

- 【舆情风险】东旭光电全资子公司成被执...

- 俄罗斯指控谷歌YouTube成信息战平台,将...

- 俞敏洪回应新东方股价跌破1美元:一个多...

- 喜马拉雅更新招股书 年内亏损51.06亿元

- 有赞回应裁员传闻:整体裁员比例20%

- 中行发布2021年业绩:境内绿色信贷余额...

- 卫龙回应辣条外包装低俗营销:停止相关...

- 互联互通又现新动作 淘宝试水微信支付

- Nreal完成6000万美元C+轮融资,由阿里巴巴领投

- 三立期货3月30日基差:一张图尽览有色金...

- 恒大汽车复牌,因无法刊发业绩4月1日起...

- 能源化工期货及焦煤钢矿系期货早评

- 消息称Meta已暂停在荷兰的数据中心建设

- 双碳目标约束下 中国氢能产业如何发展?

- 前百度副总裁、Apollo平台研发总经理王...

- 欧洲柴油或告急 风险不断逼近!

- 明星私募多头纷纷滑铁卢 “大佬”净值承压

- 容百科技:张弘弢、荣膺的科创50减仓

- 百万医疗保险怎么买?这样买不吃亏

- 因原材料涨价 比亚迪2021年净利润下滑...

- 东旭集团自主创新“中国屏” 助力核心...